左京区のテナント物件、店舗物件、分譲マンション、一戸建て(貸家)、賃貸マンションの賃貸募集

はじめて賃貸経営されるオーナー様にもわかりやすいよう丁寧に説明をさせていただきます。仲介とは斡旋(あっせん)・媒介(ばいかい)など様々な名称がございますが、貸主様、借主様の間に入って募集から契約・引渡しまでお手伝いさせていただく業務でございます。

「仲介・斡旋・媒介契約の種類」(賃貸)

不動産を貸し出したり、売り出したりする場合はまず始めに不動産仲介会社に物件募集を依頼します。

この依頼の契約形態が3種類あります。この依頼を口頭でするケースも多く存在しますが、できる限り媒介契約書を不動産会社と締結することをおすすめいたします。

理由は他の契約と同様、言った言わないのトラブルが起こりやすい為です。募集条件や報酬金額、業務内容など双方確認し契約します。

・これらは物件オーナー様と不動産会社が締結する契約です。

①一般媒介契約

メリット

- 複数の不動産会社に依頼できる

- 貸主自ら見つけてきた借主とは不動産会社を通さず直接取引できる

デメリット

- 依頼した不動産会社しか借主を募集しない

- 窓口となる不動産会社がない為、1社1社貸主が対応しなければならない

- 仲介会社が成約済みかどうかを確認する窓口の不動産会社がない

- 成約した不動産会社しか報酬がもらえない為、募集広告が消極的になる

- 不動産会社からの密な連絡があまりない

②専任媒介契約

メリット

- 1社の不動産会社からたくさんの不動産会社へ募集依頼を出せる

- 貸主自ら見つけてきた借主とは不動産会社を通さず直接取引できる

- 連絡がくる業者は1社の為、募集状況を確認しやすい

- 条件変更なども1社へ伝えれば、他の仲介業者へ情報が伝わる

デメリット

- 貸主、借主直接契約の可能性がある為、不動産会社が少し消極的

- 専属専任媒介も同様、賃貸でも両手狙いの物件隠しがある

③専属専任媒介契約

メリット

- 1社の不動産会社からたくさんの不動産会社へ募集依頼を出せる

- 業者にもよるが業者間流通「レインズ」に登録してもらえやすい

- 連絡がくる業者は1社の為、募集状況を確認しやすい

- 条件変更なども1社へ伝えれば、他の仲介業者へ情報が伝わる

- 成約時は必ず報酬が入る為、全力で頑張る

デメリット

- 専任媒介も同様、賃貸でも両手狙いの物件隠しがある

「賃貸借契約の種類」

建物の賃貸借契約には主に次の2つの契約類型があります。オーナー様の意向に沿って、ご提案させていただきます。

建物を賃貸に出す場合、居住用・事業用問わず、これらは多くのケースで借地借家法という法律の適用を受けます。

簡単にご説明させていただくと、一般的に立場の弱くなる借主を守る法律です。賃貸してしまうと貸主にとっては不利な部分があります。

代表的な問題は貸主からの解約及び更新拒絶ができない点です。民法・借地借家法では貸主からの解約、更新拒絶には6ヶ月前に通知しなければならず、さらに「正当事由」が必要になります。この正当事由はなかなか認められるものではありませんので、実質立ち退き交渉の問題になります。

借主が強い「普通賃貸借契約」ですが、平成12年に「定期借家契約」という貸主に有利な契約が可能になりました。貸主有利な契約といっても、借主に一方的に不利になる訳ではありません。借主の意向にあった物件であれば、相場賃料より安く借りられるケースが多いのでその点では借主にもメリットがあります。

・これらは貸主様と借主様が締結する契約です。

普通賃貸借契約

■更新・・・可能(貸主からの更新拒絶は実質できない)

■賃料・・・相場(取引事例、近隣類似物件から算出)

■契約手続・・・一般的

■普及率・・・95%以上(2017年京都市内調べ)

■売却時・・・入居者がいる状態での売却(売却金額は利回りによる収益還元法がメイン)

※オーナーチェンジによる売却となり、購入者は収益物件として購入

定期借家契約

■更新・・・無し(双方の同意により再契約可)

■賃料・・・相場から15~20%安い

■契約手続・・・少し複雑(取引事例のない不動産会社も多い)

■普及率・・・5%以下(2017年京都市内調べ)

■売却時・・・再契約の拒絶により空き家としても売却可能

※購入者は自ら居住する実需としても、収益物件としても使用可能

定期借家契約の成立要件

借地借家法第38条(要約文)

第1項・・・期間の定めがある建物の賃貸借をする場合においては、公正証書による等書面によって契約をするときに限り、契約の更新がないこととする旨を定めることができる。

第2項・・・建物の賃貸人は、あらかじめ(契約前)、建物の賃借人に対し、建物の賃貸借は契約の更新がなく、期間の満了により当該建物の賃貸借は終了することについて、その旨を記載した書面を交付して説明しなければならない。

第3項・・・建物の賃貸人が前項の規定による説明をしなかったときは、契約の更新がないこととする旨の定めは、無効とする。

第4項・・・期間が一年以上である場合には、賃貸人は期間の満了の一年前から六ヶ月前までの間に賃借人に対し期間の満了により建物の賃貸借が終了する旨の通知をしなければ、その終了を賃借人に対抗することができない。ただし、賃貸人が通知期間の経過後建物の賃借人に対しその旨の通知をした場合においては、その通知の日から六ヶ月を経過した後は、この限りでない。

第5項・・・賃借人の中途解約に関する記載。

第6項・・・賃借人に不利な特約は無効とする。

第7項・・・借賃の改定に係る特約がある場合、普通賃貸借契約の借賃増減請求権は適用しない旨の記載。

上記が借地借家法に記載されている条文を要約したものになります。定期借家契約の成立要件、注意事項を説明させていただきます。

まず第1項によると、定期借家契約(期間を定めた、更新の無い契約)は「公正証書による等の書面」によって締結しなければ、更新が無い旨を定めることができないとされています。

ここで公正証書による等書面によってと記載されていますが、公正証書は例示に過ぎず書面であれば要件を満たすと解されています。民法で契約は口頭契約で成立するという考え方が一般的ですが、この定期借家契約で更新がない旨の定めに関しては書面による契約が要件となっています。

※事業用定期借地権設定契約など必ず公正証書で契約することが必要な契約もあります。

次に第2項に記載されている、賃貸人は契約前に書面を交付して説明をしなければならないという条文ですが、契約書面とは別紙の書面を交付して説明しなければなりません。またここで交付説明義務があるのは、賃貸人になります。仲介業者が介入する場合、重要事項説明、契約書の説明をしただけでこの要件を満たしません。実務ではこれらの説明とは別に、定期借家契約である旨の説明書を交付し説明します。また、説明は仲介業者が行うことになるので、賃貸人の代理として交付説明しなければなりません。

この交付説明がなかった場合や、別紙ではなかった場合等は第3項に記載されている契約の更新がないこととする旨の定めは無効となります。つまり、契約自体は有効ですが、「更新がないこととする定めは無効」となり賃貸人は更新拒絶する場合、普通賃貸借契約同様、正当事由を具備しなければいけないことになります。

最後に、第4項の説明ですが契約満了の一年前から六ヶ月前までの間に賃貸人は賃借人に賃貸借が終了する旨通知しなければ契約終了を賃借人に対抗できないことになります。

第4項にはこの終了通知は賃貸借契約期間が一年以上である場合と記載されていますので、契約期間が一年未満の場合、通知は不要とされています。この期間満了の通知義務は、賃借人が契約期間を忘れてしまう懸念が想定されるところから規定されている為です。

「賃貸時の注意事項・税金関係」

注意事項

住宅ローンの残債がある状態での賃貸

住宅ローンが残っている物件を貸す場合は注意が必要です。住宅ローン契約は自己居住を前提とした融資なので賃貸に出す場合、金融機関の承諾が必要になります。無断で貸し出すとローン契約違反となり、残金を一括請求(期限の利益喪失)されてしまう可能性があります。

一般的には転勤などのやむを得ない事情があれば、金融機関も賃貸を認めてくれます。

※当社にご相談ください。(仲介手数料に含まれます)

欠陥住宅ではないか

賃貸契約は貸主、借主双方に債権債務がある「双務契約」です。

「貸主」

債権・・・借主に賃料を支払ってもらえる権利

債務・・・賃貸目的物を借主が契約の目的に従って使用収益できる状態にする義務

「借主」

債権・・・賃貸目的物を使用収益できる権利

債務・・・賃貸目的物を使用する対価として賃料を支払う義務

・貸主は賃貸目的物を借主が契約の目的に従って使用収益できる状態にする義務を負います。

著しい建物の傾きはないか、主要構造部(躯体)に損壊が見られないか、白アリの被害にあっていないかなど確認しなければなりません。

※当社にご相談ください。(仲介手数料に含まれます)

共有不動産の賃貸

夫婦や親子、兄弟など共有で所有している物件を賃貸に出す場合、注意が必要です。

民法249条では「各共有者は、共有物の全部について、その持分に応じた使用をすることができる」と規定しています。これは、共有者が自己の持分に応じてそれぞれ、所有権の機能である「使用・収益・処分」の権能を有していることを意味します。

使用・・・自ら居住する、倉庫として使うなど

収益・・・賃貸物件として貸し出し賃料を得るなど

処分・・・売る、交換する、贈与するなど

このように不動産全体に対して使用・収益・処分権を有する共有者ですが、共有で所有しているという性質上、共有持分者の同意を得るなど行為に対して成立要件が異なります。行為は3つに分類することができます。

「保存行為(民法252条但書)」・・・共有物の修繕、清掃・無権利者に対する妨害排除請求・法定相続登記など「維持行為」

- 各共有者単独でできる

※自己の持分のみの、売却・贈与・抵当権設定、共有持分放棄、共有物分割請求などの行為は単独でできる。共有持分を放棄した場合、その他共有者へ持分割合により帰属します。

「管理行為(民法252条)」・・・共有物の性質を変更しない収益を上げる行為(借地借家法外賃貸、短期賃貸借契約)・物件の価値を上げる大規模ではない改装など「価値の増加行為」

- 持分価格の過半数以上の同意が必要

「変更行為(民法251条)」・・・借地借家法が適用される賃貸借契約、共有物全体又は持分以上の売却及び贈与等・大規模改築、建替、宅地造成、持分以上の抵当権や根抵当権などの担保物権の設定・持分以上の地役権や地上権などの用益物権の設定など「重大な行為」

- 全員の同意が必要

・ここで重要なポイントは賃貸借契約が、収益を上げる行為として管理行為に該当し過半数以上の同意でよいのか、また変更行為として共有者全員の同意が必要かということです。

借地借家法が適用される賃貸借契約が一般的な賃貸契約の為、変更行為となります。したがって、共有者全員の同意が必要となります。

相続登記は義務ではないので賃貸の場合登記する必要はございませんが、相続人など真の所有者の確認をしなければなりません。※当社にご相談ください。(仲介手数料に含まれます)

親戚や知人に安く貸す場合

貸主・借主直接契約でトラブルになるケースとして当社にも相談を受けることがありますが、所有物件を非常に安く貸す場合は注意が必要です。

当社に寄せられる言い分として、このような内容になります。

・貸主側「タダに近い賃料で貸しているのに、退去してもらえない。」など

・借主側「安く借りていることは認識しているが、少しでも賃料を払っている以上借り続ける権利がある。」など

賃料を1円でも払ってもらうと、賃貸借契約の扱いになるため退去や明け渡しなど貸主の一方的な要求は通らない可能性がでてきます。

タダに近い賃料で貸しているのだからと強制することもできません。

親戚や知人など非常に安い賃料で貸したい場合、無料で貸している方が良いと思います。無料で貸すというのは賃貸借契約ではなく、「使用貸借契約」と言います。使用貸借契約は借地借家法の適用を受けません。

更に無期限で貸すことをおすすめします。返還時期を定めた場合、その期間無料で貸す義務が生じますが、返還時期を定めていない場合(使用収益の目的なども定めない場合)貸主はいつでも返還を請求することができます。(民法第597条3項)

一般的なイメージでは無期限で貸す方が、ずっと貸さなければならないように思われるかもしれませんが、無期限の方がいつでも返してもらえるということになります。「いつでもいいよは、今すぐ返して」と覚えてください。

店舗付き住宅の一部貸し・間貸し

一つの不動産を分割して貸す場合は注意が必要です。よくあるご相談内容では、店舗付き住宅の店舗部分だけ又は住宅部分だけを貸し出したいケースなどです。

問題になる点は、光熱費についてです。光熱費は電気・ガス・水道になりますが引込みが1契約の場合、借主の光熱費負担金額を考えなければなりません。

- ①子メーターを設置して、検針し実費にて負担してもらう。電気を新たに引込む。

- ②借主負担金額を定額にする

- ③全体の請求金額から定額を引いて、残額を借主が負担する

- ④賃料に定額金額を上乗せする

①の場合:一番トラブルもなく、双方が納得いくケースです。子メーター設置費用は、数千円から数万円で設置できることが多いです。

②の場合:時期や使用量により、双方に不満が出てくる可能性があります。もちろん契約書には記載があり、契約上のトラブルになることは少ないですが不満は出てくることもあります。定額ということで無駄使いが多かったり、節約しても負担金額が減らないこともトラブルの原因になります。

③の場合:賃貸契約時に借主が光熱費の負担金額を想定できない為、割高な金額を負担させられると懸念されます。その為、入居者が中々見つからず空室期間が長くなる可能性があります。

④の場合:賃料が高くなる為、借主の希望条件に合致しにくくなり空室期間が長くなる可能性があります。

店舗付き住宅の1棟貸し

店舗付き住宅を貸し出すにあたり注意しなければいけないことがあります。当社も客付仲介業者として仲介時に、

元付仲介業者の募集資料や賃貸借契約書で、多くのケースで記入や説明不足が見受けられます。

その内容は消費税に関してになります。

店舗や事務所などの事業用としての賃料については、貸主が課税事業者か否かを問わず、賃料に消費税が掛かります。賃料と消費税の額を分けて記載があった場合はもちろん、内訳が無く賃料のみの記載の場合でも消費税が含まれていると解されます。

店舗付き住宅の場合は、店舗及び事務所等での利用部分と住宅部分での利用部分に分かれるでしょう。

例 2階建ての店舗付き住宅、1階30㎡、2階30㎡、賃料10万円 消費税0.8万円の場合

※消費税率は8%とする。

1階を店舗として、2階を住宅用途として契約したとき、借主は2階部分の賃料に対しては、消費税は非課税であるから、1階賃料5万円消費税0.4万円、2階賃料5万円で合計賃料10万円 消費税0.4万円ではないかと主張ができます。

借主が住宅部分も店舗の用途として使用している場合、この主張は通りませんが、明確に店舗部分と居住部分が区分されそれに従って使用している場合、使用部分の按分計算で店舗部分に対してのみ消費税を預からなければなりません。消費税の非課税事業者である貸主もこの様なトラブルになる可能性がございますので、注意してください。

また、ワンルームマンションを事務所兼住宅で使用する等、兼用できる住宅として貸付た場合、契約内容に住居利用とすれば、消費税は非課税になるケースが多いです。例えば、SOHOでの利用等が挙げられます。

貸主借主の直接契約

不動産屋を通さずに貸主借主で直接契約することは可能です。その場合、双方仲介手数料がかからないというメリットがあります。

しかし、最近ではインターネットで法律や判例を簡単に調べることもできる為、少しのミスにつけ込んでくる人も多くなってきています。ここでは、直接契約にかかる注意事項を記載します。

(貸主側の注意事項)

民法では「契約自由の原則」が謳われておりますが、どのような内容も有効となるわけではありません。また、貸主は個人であっても事業者に該当する可能性が高い為、その場合は消費者契約法が適用されます。

①公序良俗に反する契約

②消費者契約法に反する契約

③1年未満の普通賃貸借契約

④自力救済を可能とする契約

自力救済行為:(例)賃料未払を理由に鍵の交換をして入れなくする行為、勝手に部屋へ入り荷物を出す行為など

(借主側の注意事項)

直接契約では、貸主が契約書を用意することが多いです。その場合、契約書に記載されている内容を理解する力、判例や社会通念上どう解釈されているのか等必要な知識を備えて契約しなければなりません。

①目的に合わない定期借家契約

②契約目的を満たす内容を特約事項への追記

不動産仲介業者は契約書を扱うことが日常ですので契約書を見慣れています。条文のタイトルを見ただけでどのような内容が記載されているかもおおよそ理解でき、どの点に注意しなければいけないか、また一般的な多くの契約とどの点が違うのかを理解し借主に説明することができます。貸主借主双方、仲介業者をうまく利用することをおすすめいたします。

物件用途が不明な場合

特にテナント物件で確認しなければいけない注意点になります。多くの場所で用途地域という、使用可能な用途が地域毎に定められています。適法な用途で貸し出すことも貸主の責任であり、事前に確認しなければなりません。所有している物件を制限なく自由に貸し出していいわけではありません。

また、用途地域上問題がない場合であっても、建物の用途に適合していなければなりません。用途変更しなければいけない場合や変更の必要がない場合があります。※当社にご相談ください。(仲介手数料に含まれます)

近い将来売却を検討している

今すぐ売却せずにしばらく賃貸に出しそうとお考えの方への注意事項です。各事案により異なりますので、ここでは簡単に説明させていただきます。詳細の確認は当社へご相談ください。

「売却金額」・・・賃貸中の物件を売却することはもちろん可能です。しかし、賃貸中の物件は購入者自らすぐに自由に使用できない為、売却査定額の算出方法が異なります。

「消費税」・・・賃貸中の物件を所有者(売主)が売却した場合、売主が消費税の課税事業者であれば売買価格に消費税がかかります。土地は非課税・建物は課税対象です。不動産を売却する場合、土地と建物をセットでいくらで売るというのが一般的ですが売買契約書に建物と土地の内訳がない場合でも固定資産税の評価額などによる按分計算をしなければいけません。※消費税の課税事業者かは法人・個人の別を問いません。

「不動産譲渡税」・・・不動産を売却する場合、譲渡所得がプラス(譲渡益)であれば不動産譲渡税を支払わなければなりません。

≪個人の場合≫

【譲渡所得の計算方法】 譲渡収入金額-取得費-譲渡費用=譲渡所得

※譲渡収入金額=実額法又は概算法(5%)

この譲渡所得に対して約20%(5年以下の短期譲渡所得)または約39%(5年超の長期譲渡所得)の税金がかかります。

5年以下か5年超かの所有期間の算定基準は、取得時=(原則:引渡し時 例外:契約時)から、譲渡した年=(原則:引渡し時 例外:契約時)の1月1日時点での期間となります。

不動産譲渡税は所得税(復興特別所得税)と住民税からなるのですが、この譲渡税は事業所得や給与所得などの所得と分離して課税される分離課税となり損益通算できません。(※特定のマイホームの譲渡損失の損益通算及び繰越控除の特例はあります)

「自己の居住用不動産の3,000万円特別控除の特例」(租税特別措置法35条1項)

マイホームを売った時の特例

簡単に説明しますと、不動産を買った金額より売った金額が大きかった場合(儲かった場合)、売主が自分で住んでいた物件については儲かった金額から3,000万円までの範囲内で引いても良いということです。※住宅ローン控除・配偶者控除・配偶者特別控除との選択は熟考ください。

- 賃貸中の物件では「自己の居住用不動産の3,000万円特別控除の特例」が使えない可能性があります。ただし「居住の用に供しなくなった日以後3年を経過する日の属する年の12月31日までに売却」の場合、その他の適用条件を満たせば控除することができます。

他にも特例等がありますが、所有期間ではなく、居住期間で判断することもあります。

「空き家の3000万円特別控除」(租税特別措置法35条3項)

被相続人の居住用財産(空き家)を売ったときの特例

相続又は遺贈により取得した被相続人居住用家屋又は被相続人居住用家屋の敷地等を売却する場合、一定の要件に当てはまるときは、譲渡所得の金額から最高3,000万円まで控除することができます。

要件① 昭和56年5月31日以前に建築されたこと。(旧耐震)

要件② 区分所有建物登記がされている建物でないこと。(分譲マンションや長屋、連棟、テラスハウス以外)

要件③ 相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと。

その他適用要件

① 家屋又は敷地を売却すること。

①-1 相続の時から譲渡の時まで、事業の用、貸付の用、居住の用に供されていたことがないこと。(賃貸したり、事業をしたり、住んだりしていないこと)

①-2 譲渡時に一定の耐震基準を満たすものであること。

② 家屋を取り壊し後(解体後)に敷地を売却すること。

②-1 相続の時から取り壊し等の時まで、事業の用、貸付の用、居住の用に供されていたことがないこと。

②-2 相続の時から譲渡の時まで、事業の用、貸付の用、居住の用に供されていたことがないこと。

②-3 取り壊し等の時から譲渡の時まで建物又は構築物の敷地の用に供されていたことがないこと。

③ 相続の開始があった日から3年目の年の12月31日までに売ること。

④ 売却代金が1億円以下であること。

⑤ 一定の他の特例の適用等を受けていないこと。

⑥ 同一の被相続人から相続又は遺贈により取得した居住用家屋及び居住用家屋の敷地について、この特例を受けていないこと。

⑦ 親子や夫婦、親族、内縁者、関連法人等に売却したものでないこと。

「所有期間」

相続等財産の所有期間は、被相続人の所有期間を引き継ぎます。

「申告」

不動産譲渡税の申告は、譲渡収入金額-取得費-譲渡費用=譲渡所得がプラスの時に必要となります。

「注意事項」

※注意:控除後ではなく、控除前でプラスか判断します。詳細はご確認ください。

※特別措置法など、期間が限定されていることが多く、当サイト記載時から変更している可能性がございます。詳細はご確認ください。

≪法人の場合≫

【計算方法】

利益 = 売却額 -(売却した土地建物の簿価+譲渡費用)

税額 = 利益 × 法人税率(約23%又は約15%、法人の規模等により異なる)

「法人と個人の違い」

①法人の場合、個人の取得費と異なり、簿価で計算します。なぜなら、建物の減価償却が個人と異なり任意な部分がある為です。

②法人の場合、個人の5年以内や5年超等の所有期間によって、税率が変わることがありません。

③個人の場合、給与所得や事業所得等と分離して計算する分離課税ですが、法人の場合、他の所得や経費と合算して(損益通算して)課税されます。

「相続税」・・・相続が発生した場合、賃貸中の物件の方が節税できる場合があります。それは賃貸中の物件は賃貸以外の物件より低い評価額で相続税を算出できる可能性が高いからです。

- 【土地の評価額】 相続税路線価による土地評価額×(1-借地権割合×借家権割合)=貸家建付地評価額例:5,000万円×(1-0.7×0.3)=3,950万円

- 【建物の評価額】 固定資産税評価額×(1-借家権割合)=建物評価額例:3,000万円×(1-0.3)=2,100万円

賃貸中の税金

「不動産所得税」・・・この不動産所得金額は事業所得や給与所得と合算して(損益通算して)課税される総合課税です。

【譲渡所得の計算方法】総収入金額-必要経費=不動産所得の金額

所得税は累進課税で、所得額が多いほど税率が高くなっていきます。所得控除後の金額に該当する税率で計算されます。また申告は年に一度確定申告をしなければいけません。

・収入金額に含まれるもの:賃料、管理費、共益費、礼金、償却敷金、更新料など

・必要経費に含まれるもの:固都税、保険料、管理委託料、賃貸の仲介手数料、不動産取得税、印紙代、登記の登録免許税、修繕費、建物及び設備の減価償却費、ローン金利など

※所得税と住民税、借入金の元本返済部分は含まれません。

・建物の取得価額に含まれるもの:建築に伴った費用、購入時の仲介手数料など

※これらは建物の取得価額に含めて減価償却できる経費となります。

「住民税」・・・住民税は課税される総所得金額から所得控除額を引いた課税標準額に対して約10%かかります。

(この所得割の計算に定額の均等割を足した額が年間の住民税の額になります)

「当社を選ぶメリット」

当社の仲介業務内容は下記になります。

①賃貸借条件の提案

・近隣類似物件、過去の取引事例による相場調査

・現地視察

・賃料の査定

(当社)インターネット、現地視察により個々の物件毎の査定をいたします。

(悪い例)昔からの賃料のまま賃料設定をする。坪単価、㎡単価だけで査定をする。

②物件の紹介

・紹介図面の作成、動画の撮影

・レインズ(指定流通機構)への登録、他仲介業者への斡旋依頼

・インターネット広告

・借希望者への説明、現地案内

(当社)紹介図面は独自フォーマットでフルカラーで作成します。

(悪い例)図面資料が白黒で映えない、写真もなくイメージがわかない。

[レインズ(指定流通機構)への登録]レインズへの登録は貸主様からの非掲載の要望がなければ必ず行ないます。レインズの登録も画像や図面を入力し、他仲介業者から物件探しをしているお客様へ物件の魅力が伝わるように心がけています。

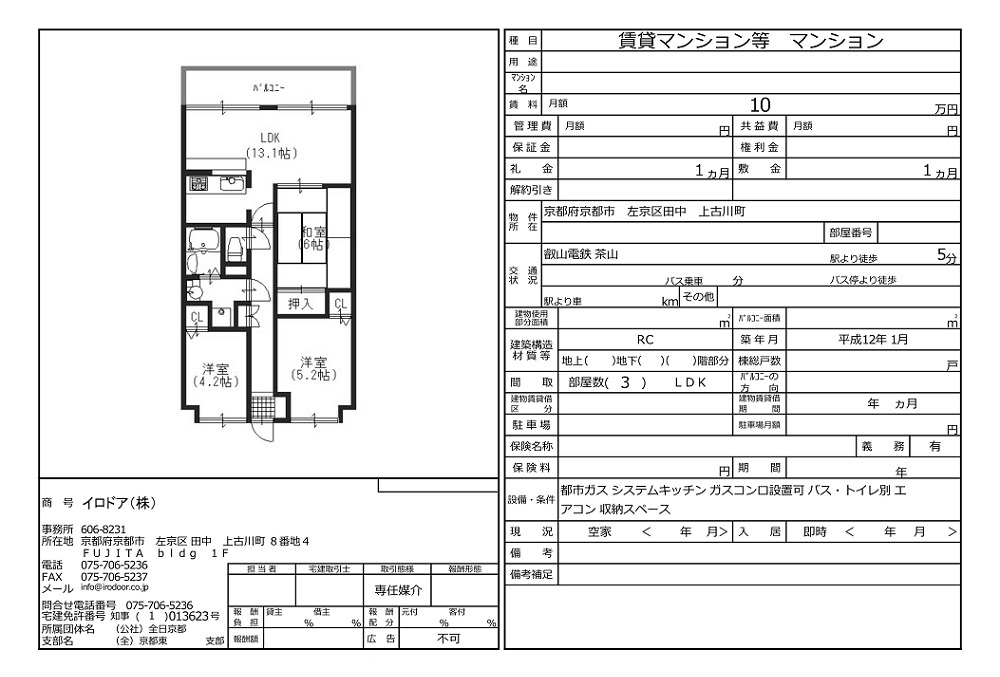

図面・画像・概要が入っている良い例

概要書しかない悪い例

インターネット広告は露出が多いほど良いわけではありません。同じサイトに多くの業者が広告を掲載していると余っている物件の印象を与える可能性があります。重複が少なくなるよう、広告管理をし最適な宣伝活動を行ないます。また広告掲載に使用する物件写真はデジタルカメラで撮影し、イラストレーターやフォトショップによる専用ソフトで現況とかけ離れない画像編集を行ないます。

当社直接掲載、仲介業者による掲載は下記などの不動産ポータルサイト

(当社)デジカメで撮影の上、専用ソフトで編集

(悪い例)スマートフォンや携帯で撮影し、そのまま利用

③入居者選定の補助

・借希望者、連帯保証人の支払い能力の調査

・必要な場合は保証会社による審査

・借希望者の契約締結の意思確認

・上記調査結果を貸主へ報告

(当社)入居申込書による審査、ご要望があれば保証会社による事故情報の審査を行ないます。その結果を貸主様へ報告の上、ご判断していただきます。当社が勝手にお申し込みをお断りすることはございません。

(悪い例)仲介手数料が入る為、審査結果を踏まえず契約手続きを進める。

④重要事項の説明

・権利関係、設備関係、賃貸借条件などの必要な事項の確認

・重要事項説明書の作成、借希望者への説明・交付

重要事項説明は不動産仲介業者の義務であり貸主にはあまり関係のないことですが、借主に間違った説明や説明不足は後々のトラブルの原因となります。

(当社)登記事項の確認、各役所の資料調査、貸主及び所有者へのヒアリングによる確認、現地での確認を行ないます。また当然説明は宅地建物取引士が行ないます。

(悪い例)売買より報酬が少ない為、経費がかかる調査の手を抜く。借主に署名捺印だけをもらって、理解できるよう説明をしない。押印は宅建士がするが、説明は無資格者がする。

⑤賃貸借契約締結の補助

・賃貸借契約書の作成

・貸主、借主の署名押印をとり双方に契約書を交付

・受領済み金員を速やかに貸主に引き渡す

・入居時の現状写真を撮影し、原状回復のトラブルに備える

(当社)契約書は推奨されている雛形から、当社独自に改良しております。不動産協会等から推奨されている雛形は、民法での原則を基に作製されている傾向にあるかと思いますが、不動産はエリアによる取引慣習も様々ですので、そのあたりも反映させております。

また法改正にも適宜対応し、修正・追加しております。入居時の写真を複数毎撮影し、退去時との相違を確認できるよう備えます。貸主様だけではなく借主様にとってもトラブルを防ぐために大事なことです。

(悪い例)

契約書は不動産協会等の定形雛形を使用し、必要最小限しか記入されていない契約書を使う。入居時の写真を撮影せず退去時に原状回復の範囲が不明確。

⑥鍵の引渡・物件の引渡

・借主に鍵を引き渡す

・入居前の物件確認(通水、エアコンの電池、コンロの電池、電球など)

仲介手数料

仲介手数料は成約時のみ費用が発生する成果報酬となります。

大手不動産チェーン店・他の仲介会社と同様、下記の料金となります。

| 仲介手数料(広告料) | 居住用物件 | 事業用物件 |

| 貸主 | 賃料の1ヶ月分+税 | 賃料の1ヶ月分+税 |

| 借主 | 賃料の半月分+税 | 賃料の1ヶ月分+税 |

入居促進の為、借主仲介手数料無料で募集させていただく場合がございます。